原文标题:《Frontier Lab 加密市场周报|W49》

原文来源:Frontier Lab

市场概览

市场主要趋势

市场情绪与走势: 市场情绪指数上升到 91%,进入极度贪婪;BTC 虽然在周四短暂突破 10 万美元后出现回调,但整体市场韧性依然强劲;ETH 的强势表现带动了整个加密货币市场的上涨,显示出市场对于主流币种的持续信心。

资金流向分析: 本周稳定币市值持续增长,USDT 增长 1.74% 达到 1410 亿美元,USDC 增长 2.03% 至 402 亿美元,表明新增资金正持续流入加密市场;链上数据显示,大额转账活动频繁,机构资金入场迹象明显;场外溢价维持在合理区间,显示市场资金供需处于健康状态。

DeFi 赛道表现: DeFi 板块总锁仓量(TVL)从 468 亿美元大幅增长至 532 亿美元,增幅达 13.67%;流动性质押项目表现最为突出,主要受益于底层资产价格上涨和质押收益率提升;借贷协议活跃度显著提升,显示杠杆需求增加;DEX 交易量持续走高,反映市场活跃度提升。

Meme 币市场: Meme 币赛道本周表现相对低迷,周回报率仅为 11.94%;新项目发行数量减少,投资者兴趣明显降低;资金开始向具有实际应用场景和基本面的项目转移;社交媒体讨论热度下降,显示投资者风险偏好降低。

热点关注度: Layer 1 项目获得最高社交媒体关注度,PayFi 赛道周回报率达到 40.04%;AI Agent 项目开始获得新一轮市场关注,特别是在 Solana、TON 和 Base 链上的项目;DeFi 项目中的高收益质押产品持续获得关注;NFT 市场交易活跃度有所回升,但整体估值仍在寻底。

投资建议: 建议投资者保持谨慎乐观态度,关注以下几个方面:一是做好风险管理,设置合理止损位,避免过度杠杆;二是重点布局流动性质押和 AI Agent 赛道,把握资金轮动机会;三是关注重要事件影响,包括下周的微软比特币投资提案(12 月 11 日)、美国 CPI 数据和欧洲央行利率决议;四是保持充足流动性以应对可能的市场波动,采取分批建仓策略避免追高。

市场情绪指数分析

市场情绪指上涨到 91%,比上周的 83% 有明显增长,市场情绪处于极度贪婪阶段。

Altcoin 在本周基本与大盘相似走出了震荡向上的趋势,本周 ETH 表现强劲,Altcoin 跟随 ETH 发生了普涨,总体而言 Altcoin 本周处于震荡向上的走势当中。在 ETH 价格发生上涨之后,各个公链项目带动了各自生态中的项目出现上涨,市场普遍预计接下来会发生资金轮动的情况,对 Altcoin 本周未来的走势持有更多的信心。

BTC 价格在周四的时候短时间突破 10 万美元,虽然后续有所下跌,市场情绪处于极度贪婪阶段,预计之后仍会存在一定回调的可能性,投资者需要提高风险防范。

总体市场走势概述

· 加密货币市场本周处于震荡上涨趋势,情绪指数仍处于贪婪阶段。

· Defi 类相关的加密项目表现突出,显示出市场对提高基础收益的方面持续关注。

· AI Agent 项目逐步受到市场关注,受到传统 AI 市场的影响,在未来近半个月内可能会有投资机会。

· 本周 Meme 赛道在本周依然表现低迷,没有获得市场更多的关注。

· 各个公链项目在 ETH 上涨的带领下出现了普涨的现象。

热点赛道

Tron 生态

本周随着 TRX 代币价格的大幅度上涨,给 Tron 带来了非常高的市场热度,随着资金不断的进入市场,作为 USDT 主要交易链的 Tron,本周在链上活动也出现大幅度增长。

Tron 的链上数据

· TVL:Tron 的 TVL 在本周上涨十分迅速,在所有规模较大的公链中排名第一,从上周的 7.97B 上涨到了现在的 9.32B,上涨幅度达到了 16.93%,可以看出资金在积极的进入到 Tron 链之中。

· 活跃账户:Tron 链上的活跃账户在本周上涨十分明显,本周活跃账户数量达到了 367.25 万个,较上周增幅达到了 18.06%,保持较高的增长速度,说明 Tron 链上非常活跃。

· USDT 周交易量:Tron 链上 USDT 本周交易量达到了 1314 亿美元,较上周增幅达到了 16.23%,从 USDT 周交易量上可以看出 Tron 的链上交易量在不断的变大,表明了 Tron 链上活动的增加。

· Defi 项目 TVL 增量:在 Tron 生态中 TVL 的构成主要是由 Justlend 和 SUN 构成,分别属于借贷和稳定币兑换、代币挖矿及自治一体化项目,在本周 TVL 增速十分迅速,分别达到了 55.34% 和 39.49%。可以看出 Tron 生态中的资金在不断的进入 Defi 赛道的项目。

判断一个公链是否受到市场青睐,最直接的判断标准就是其 TVL 的增减幅度,基于以上数据我们可以看出,现阶段 Tron 链保持着高速的发展,由于 TRX 本周价格上涨幅度较大,对于 TRX 生态而言其底层资产在不断的上涨,并且 Tron 作为 USDT 主要交易链的特殊地位,吸引了大量的链上用户前来参与,推动了整个 Tron 生态的发展。

AI Agent

在去年年底,随着 AI 概念进入到 Crypto 市场之后,作为与传统世界的一个结合点,AI 赛道一直是 Crypto 市场中的热点赛道,今年 10 月首个 AI Agent 代币 GOAT 推出以来,AI Agent Meme 迅速成为了市场的新焦点,在 GOAT 之后又出现了 ACT 等 AI Agent Meme 代币引领着当时市场的走向,之后投资者们又将目光放在了 AI Agent 代币的发射平台上,其中 Virtuals Protocol、vvaifu.fun 等项目又迅速走红,并且开始向 AI Agent 底层基础设施方向发展。从而在 AI Agent 赛道中又形成了 AI Agent Meme 币、AI Agent 发行平台以及 AI Agent 底层基础设施三个细分赛道。

由于各个链对 AI Agent 赛道项目的支持力度不同,现阶段 AI Agent 项目主要是在 Solana、Ton 和 Base 链上发展。现阶段 AI Agent Meme 代币每天都有数以百计的项目发出,投资者再想押中一个项目的难度太大,所以市场上部分投资者将目光转移到了 AI Agent Meme 代币的发射平台上。其中在 Solana 链中主要以 vvaifu.fun 为主,在 Base 链上主要以 Virtuals Protocol、AI Agent Layer 为主,在 Ton 链中主要以 Clanker 为主。在近半个月中 VVAIFU、VIRTUAL 和 CLANKER 的币价上涨迅速,已经形成了一定的市值规模。

其中 VVAIFU 主要在 Raydium 中进行交易,在 CEX 中的 MEXC 和 Gate 中上线;VIRTUAL 在 DEX 中的 Uniswap 和 Cake 中交易量较高,在 CEX 中的 Gate、Bybit、Bitgit、MEXC 等二三线交易所中上线;CLANKER 在 DEX 中的 Uniswap 中交易量较高,在 CEX 中的 Gate、Bitgit、MEXC 等二三线交易所中上线。从其代币上线交易所的情况中可以看出,目前均没有上线一线大所的项目,但是 AI Agent Meme 中的 ACT、GOAT 和 ANON 相继上线 Binance、OKX 和火币等一线交易所的情况来看,AI Agent 代币的发射平台项目迟早会上线一线交易所,所以现在仍处于这些项目的早期阶段,值得投资用户参与。

本周三,OpenAI 宣布开始为期 12 天的每个工作日以直播的方式展示一个新产品或者样品,期间会有一些大型新产品。此举引发了市场对 AI 赛道的炒作。OpenAI 在去年发布了 ChatGPT 之后俨然成为了 AI 行业的领军人物,其一言一行都会对 AI 赛道项目的发展带来影响。尤其是在 Crypto 市场中,更是将这种影响放大化。对于 Crypto 市场中的 AI 赛道项目而言,OpenAI 此举必然会将市场的注意力在与会期间重新带到 AI 赛道中,如果在此期间 Crypto 市场的大盘并未发生剧烈震荡,那么接下来 10 天的 AI 赛道将会迎来不错的涨幅。所以投资者应该在短期内多关注 AI 赛道的有关项目,可能会出现投资机会。

在 Crypto 市场中传统 AI 项目

DeFi 赛道

TVL 增长排名

过去一周市场项目 TVL 涨幅前 5 名(未计入 TVL 较小的公项目,标准为 3000 万美元以上),数据来源:Defilama

BounceBit(BB):(推荐指数:4星)

项目简介:BounceBit 是一个在比特币生态上的再质押基础层。在设计上,它与币安深度合作,架构出具有高收益的 CeDeFi 元件;另外自己搭建 BounceBit Chain,为 Restaking 搭建出具体使用场景。

最新发展:本周 BounceBit 提高了各种代币的质押利率,其中 USDT 的 30 天年化收益达到了 35.45%、BTC 的 30 天年化收益达到了 39.85%、BNB 的 30 天年化收益达到了 25.91%、ETH 的 30 天年化收益达到了 30.57%,从而吸引了大量的用户将资产投入到 BounceBit 中参与质押。

Astherus(未发币):(推荐指数:3星)

项目简介:Astherus 是一个质押资产的流动性中心,支持流动性质押代币(LST)和流动性再质押代币(LRT)。、用户的资产不仅能获得质押 APR,还可以用于交易现货和衍生品、稳定币 Yield 和进行其他盈利策略等。

最新发展:本周 Astherus 与 Movement Labs 达成了合作,在今后可以引入到 Movement Network 链上,并且本周 Binance Labs 宣布对 Astherus 进行了投资,表明了机构对 Astherus 未来发展的看好,同时 Astherus 本周举办了活动,使用 USDF、asUSDF 和 asBTC 参与质押的用户可以获得 5 倍的 AU 积分。

Stake DAO(SDT):(推荐指数:3星)

项目简介:Stake DAO 是一个去中心化的资产管理平台,它为用户提供了在单个仪表板上对各种收益策略、质押、交易和指标的简化访问。

最新发展:Stake DAO 上的各项产品收益率本周有了明显的提高,其中 sdToken 中在 CRV、CAKE、PENDLE、FXN、BAL、FXS 给用户提供的年化 APY 能够达到:20.46%、28.78%、89.35%、102.16%、94.75% 和 64.92%,在市场策略中给用户提供的年华 APY 最高可以达到 152%。从而吸引了大量的用户参与 Stake DAO。

Flexa(未发币):(推荐指数:2星)

项目简介:Flexa 致力于推动加密货币在商家结算系统中的自然接受,并通过其支付网络使用户能够在现实世界中使用他们的数字资产。

最新发展:近期 Flexa 取得了线下发展的重大进展,用户可以使用 Flexa 的 APP 在美国数千家支持 Flexa 的商店和餐厅付款,打通了链下的实体支付渠道。本周 Flexa 通过 Zashi-Flexa 的集成,用户可以在日常消费中使用 ZEC,促进了持有 ZEC 的用户使用 Flexa 进行线下消费。

SaucerSwap(SAUCE):(推荐指数:3星)

项目简介:SaucerSwap 是一个基于 Hedera 链上的去中心化交易所,不仅支持常规的交易功能,还推出了 SAUCE Pro 服务,通过以 SaucerSwap 协议代币 SAUCE 作为月度订阅费用,向用户提供高级功能。

最新发展:本周 HBAR 代币有较大幅度的上涨,带动了 Hedera 链上活动的热度,SaucerSwap 作为 Hedera 链上最大的 DEX,吸引了 Hedera 链上大量用户参与交易,本周 SaucerSwap 进行了 3 万 3 千美元的 SAUCE 代币回购,将用户质押 SAUCE 的年化 APY 提到了 9.9%,本周 SaucerSwap 推出了 Epoch 28 活动,给予 SaucerSwap V2 的流动性提供者 157,441.90 枚 HBAR 作为奖励,并且代币 HLQT 额外的给予为 HLQT 提供流动性的参与者。作为 Hedera 生态中最大的 DEX,SaucerSwap 几乎承担了 Hedera 生态中全部的 DEX 交易量,随着本周链上交易不断的升温,使越来越多的 Hedera 链上用户进入 SaucerSwap 参与交易。

综上所述,我们可以看到本周 TVL 增长较快的项目主要集中在流动性质押赛道(LRT)。

赛道整体表现

稳定币市值稳步增长:USDT 从上周的 1386 亿美元增长到了 1410 亿美元,增幅达到了 1.74%,USDC 从上周的 394 亿美元增长到了 402 亿美元,增幅达到了 2.03%。可以看出本周无论是非美国市场为主的 USDT 还是以美国市场为主的 USDC 均出现了增长,说明了整个市场仍然保持着资金的持续入场。

流动性逐步增加:传统市场的无风险套利利率随着降息的持续在不断的下降,而链上 Defi 项目的套利利率因为加密货币资产的价值提升而随之在不断的增加,回归 Defi 将是一个非常好的选择。

Defi 各个赛道 TVL (数据来源:https://defillama.com/categories)

· 资金情况:Defi 项目的 TVL 从上周的 468 亿美元上涨到现在的 532 亿美元,新增资金达到了 13.67%,本周增速远高于前几周,保持了近两个月的持续上涨的态势,证明不断的有资金进入到 Defi 项目中。

深度剖析

上涨驱动力:本周 BTC 价格出现了回调之后又发生了上涨,ETH 本周表现要略强于 BTC,ETH 的价格出现了大幅上涨,BTC 和 ETH 本周均保持了较强的增长态势,市场投资者对 BTC 和 ETH 在今后的价格走势更加看好,所以更加坚定的持有。随着 ETH 价格在近期一直保持着强势,使得各个 Defi 类项目因为基础资产的上涨而增加了 APY,所以投资者积极参与各种 Defi 项目,可以在持有原资产的同时来增加收益。

增长领跑者:对于 DeFi 项目而言,TVL 的增长是评估其表现的直观指标之一。通过分析本周 TVL 涨幅榜,我们可以看到流动性质押赛道的项目表现尤为突出。本周,各大公链的基础资产价格显著上升,这不仅增强了持币用户的信心,也激励他们在持币的同时,通过参与其他投资活动来提高收益。在此背景下,流动性质押项目成为了关键。流动性质押的核心在于,在不改变用户持有的基础资产数量的前提下,通过释放流动性来提升收益率。这一机制的有效运行依赖于基础资产价格的上涨。随着 ETH 价格的攀升,预计 Crypto 市场中各公链的价格也将随之上涨,进而带动其对应的流动性质押项目的增长。这种趋势表明,流动性质押项目不仅在当前市场环境中具有竞争力,还将在未来的市场波动中继续发挥其重要作用。所以投资者在近期投资的时候应该多关注各个公链的流动性质押赛道项目。

其他赛道表现

公链

过去一周市场公链 TVL 涨幅前 5 名(未计入 TVL 较小的公链),数据来源:Defilama

Hedera:近期 Hedera 的代币 HBAR 上涨幅度较大,是因为 WisdomTree 和 21Shares 申请了 SOL、XRP、HBAR、LTC 等一系列山寨币的 ETF,HBAR 在这些代币中的市值最低,并且其创始人属于特朗普系列的,与 XRP、ADA 蹭到了同一概念,被市场认为现在的市值严重低估。同时 Hedera 非常注重链上建设,推动 AI、支付和物联网在其链上的发展。Hedera 生态中 TVL 最大的项目 SaucerSwap 本周 TVL 上涨较快,带动了整个 Hedera 的 TVL 上涨。

Zircuit:本周 Zircuit 的代币 ZRC 上线韩国交易所 Coinone,并得到了 Crytpo.com 的支持,允许用户直接在其 APP 中可以购买 ZRC。与 Elara 达成合作,ZRC 可以作为 Elara 的抵押品用来借 WETH、WBTC、USDT 或 USDC,扩大了 ZRC 的用途。并且得到了 Kelp DAO 的支持,Kelp DAO 的增益金库设置在 Zircuit 上,用户参与可以获得额外获得 2 倍的 Zircuit 积分,在开设当日为 Zircuit 链上吸引了 100 万美元的 ETH。

Filecoin:Filecoin 本周开启了补涨的模式,FIL 代币本周上涨了 44.36%,在一众老的公链中位居前茅,因为其代币价格上涨迅速,吸引了持有 FIL 代币的用户参与 Filecoin 的链上质押活动,在 Filecoin 链上 TVL 最大的两个项目是 GLIF 和 Parasail,均为基于 FIL 的 LST 和 LRT 项目,增速分别为 36.75% 和 40.78%,从而带动了 Filecoin 的 TVL 上涨。

EOS:近期 EOS 开始参与 BTC-L2,创建了 exSat Network,为其吸引了一波流量,同时 EOS 现阶段开始重视链上生态的建设,宣布重点建设 EOS 上的 Gamefi、AI、Depin 项目。本周 EOS 上涨十分迅速,涨幅达到了 68.7%,吸引了不少链上用户到 EOS 链上参与链上活动,EOS 链上本周上涨最大的三个项目为:EOS REX、DefiBox、EOS RAM,分别为链上借贷和 DEX 项目。

Kaia:本周 Kaia 推出了 Kaia Portal v1.3,支持与 DEX 一起支持借贷协议,通过引入 Avalon Labs 矿池增强流动性。同时开启了链上活动,对于参与 Kaia 的 Epoch 1 的质押用户,给予 1250 万枚 KAIA 到 Epoch 1 奖励池中,并且预计给用户 50%+的年化 APY,同时承诺当 Kaia 的 TVL 超过 1.5 亿美元时,再增加 1250 万枚 KAIA 代币的奖励。这种激励活动大大增加了用户参与 Kaia 的 Epoch 1 活动的积极性。

涨幅榜概况

过去一周市场代币涨幅前 5 名(未计入交易量过小的代币和 meme 币),数据来源:Coinmarketcap

本周涨幅榜出现了板块集中特征,上涨代币大部分属于公链赛道。

HYPE:Hyperliquid 是一个去中心化的永续合约交易所,旨在提供高性能和用户友好的交易体验。本周整个 Crypto 市场价格均出现了不同幅度的上涨,链上用户对于参与链上交易活动的参与性非常高,其中以去中心化的永续合约交易所为主,链上用户为了获得更大的利润通常更喜欢去进行合约交易。Hyperliquid 作为现阶段最火的去中心化永续合约交易所,其交易量已经超过了其他链上所有的去中心化永续合约交易所,日交易量达到了 85 亿美元。

OL:Open Loot 是一个由 Big Time Studios 开发的 Web3 游戏平台,旨在为游戏开发者和玩家提供一个全面的解决方案,以简化区块链游戏的开发和用户体验。本周 Big Time 代币上涨幅度较大,达到了 59.8%,作为其开发的游戏平台,OL 本周也跟随 Big Time 出现了上涨。并且 Gamefi 赛道在本轮周期中一直没有获得市场的关注,一直表现平平,在以太坊上涨之后,资金开始轮动进入到 Gamefi 赛道。

CVX:Convex Finance 是一个建立在以太坊区块链上的去中心化金融协议,旨在优化 Curve 协议的收益率并引入流动性挖矿奖励。本周 Curve 的稳定收益率获得了大幅的提升,部分池子的年化收益率提升到了 100% 以上,从而吸引了大量的用户参与套利,Convex Finance 作为基于 Curve 的提升收益项目,也受到了 CRV 上涨的影响,跟随 CRV 出现了上涨。

IOTA:IOTA 是一种为物联网(IoT)生态系统设计的分布式账本技术,其核心创新在于使用了一种名为 Tangle 的有向无环图(DAG)数据结构。IOTA 本周对 Rebase 提案的投票开始,Rebase 提案包括基于 Move 的智能合约、完全去中心化、质押和增强的代币经济学等内容,对 IOTA 未来的发展是一个质的提升。

CRV:Curve 是一个去中心化交易所,基于以太坊开发的兑换池协议,提供滑点低(深度好)的稳定币交易。本周 Curve 的稳定收益率获得了大幅的提升,部分池子的年化收益率提升到了 100% 以上,并且本周由于市场交易情绪比较好,从而吸引了大量的链上套利用户进入 Curve 中。

社交媒体热点

根据 LunarCrush 每日增长前五和 Scopechat 中 AI 得分前五的数据得出本周(11.30-12.6)统计数据:

出现次数最多的题材是 L1s,上榜代币情况如下(未计入交易量过小的代币和 meme 币):

数据来源 Lunarcrush 和 Scopechat

根据数据分析,本周社交媒体关注度最高的是 Layer 1 区块链项目,普遍呈现上涨趋势,表现普遍好于 BTC 和 ETH,本周中各个公链生态中的 Defi 项目继续火热,因为各个公链的底层资产价格上涨带动了各个 Defi 项目的 APY 上涨,从而使各个 Defi 项目的 TVL 和交易量均有所上升。这一现象反映了在当前市场环境下,投资者对后市保持乐观的情绪。

市场题材整体概况

数据来源:SoSoValue

按周回报率统计,PayFi 赛道表现最佳,而 SocialFi 赛道表现最差。

PayFi 赛道:在 PayFi 赛道中 XRP、BCH 和 XLM 占比较大,占比分别为:71.81%、8.29% 和 10.09%,总计 90.19%, 本周 XRP、BCH 表现非常强势,分别上涨了 58.83% 和 21.36%。虽然其他项目占比较小,但是本周上涨幅度很大,所以整个 PayFi 板块表现非常突出。

SocialFi 赛道:SocialFi 赛道的绝对主力仍然是 TON,占 SocialFi 赛道市值的 88.91%,本周涨幅非常有限,为 4.82%,从而造成 SocialFi 赛道表现最差,从此可以看出,市场资金近期并没有对 SocialFi 赛道给予足够的关注度,在资金轮动的时候也没有大量资金进入 SocialFi 赛道。

下周 Crypto 大事件预告

· 周三(12 月 11 日)微软 12 月股东大会审议比特币投资提案、加拿大央行利率决定、美国 11 月末季调 CPI 年率

· 周四(12 月 12 日)欧洲央行存款机制利率、第三届台北区块链周、美国当周初请失业金人数

下周展望

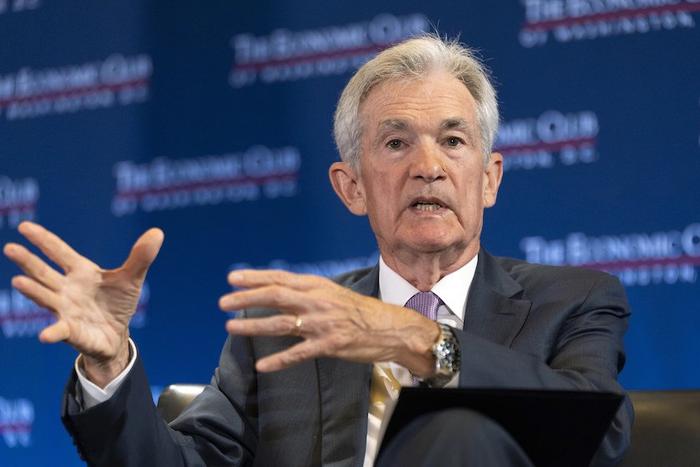

本周三美联储主席鲍威尔在隔夜的 DealBook/Summit 会议上接受采访时表示,比特币并非美元的对手,而是黄金的对手,以及特朗普提名加密货币亲和派 Paul Atkins 任 SEC 主席,被市场认为是比较大的利好,所以比特币的价格顺势突破了 10 万美元,虽然事后有所下跌,但是带动了 Crypto 市场后续的乐观情绪。下周微软 12 月股东大会审议比特币投资提案是否通过会很大程度上的影响市场短期走势,美国 11 月末季调 CPI 年率的公布会被认为是美联储 12 月份是否继续降息的一个重要指标,所以预计下周 Crypto 市场会受宏观数据以及微软投票的影响较大,大概率会走出震荡的走势。投资者应该保持谨慎的态度。

DeFi 领域的项目,特别是流动性质押协议、机枪池和 DEX 赛道在本周表现比较好。主要是因为流动性质押协议和机枪池是因为基础资产的价格上涨而受益,从而 DeFi 项目的套利利率因加密资产价值提升而逐渐上升,所以预计会继续吸引大量投资者参与,寻找更高的收益机会。DEX 项目是链上活动的主要方式,在随着资产价格不断上升,市场情况不断高涨的情况下,DEX 项目自然成为了链上增长较快的赛道。

AI Agent 赛道项目现在处于初创阶段,主要集中在 Solana、Ton 和 Base 链上。现阶段主要炒作的是两种类型的项目:与 AI 概念相挂钩的 Meme 币项目、AI Agent 的代币发射平台。其中对于普通投资者来说押中单个 Meme 币的概率极低,应该着重关注 AI Agent 代币发射平台类项目,类似于 Meme 的发射平台 Pump.fun,主要关注平台每天代币的发射数量是否保持增加以及交易金额是否保持正增长。

原文链接