最近,一个名为 BNB.xyz 的产品悄然上线,根据官方资料,这个一体化链上平台旨在连接和最大化 CeFi BNB 和 DeFi BNB 的回报,核心贡献者包括 Lista DAO、PancakeSwap 以及 BNB Chain。乍一看,这似乎只是一个普通的收益聚合网站,但仔细了解后会发现,BNB.xyz 背后藏着的,是一套全新的 BNB 价值模型,以及 BNB Chain 生态发展的崭新局面。

收益,收益,收益

在本轮周期里,资金的流动大致可以归类到两大逻辑:meme(真实应用场景)和收益(真实用户需求)。2022 至 2023 年期间的一连串暴雷事件,让加密市场的收益率水平锐减,整个 DeFi 领域似乎都患上了「收益病」,对于资金体量大的客户,DeFi 早已不如从前。

更糟糕的是,随着行情回暖,人们没有迎来预期中的场景大爆发,于是在叙事匮乏的背景下,meme 和收益产品成为资金追捧的两大热点。抛开 meme 不谈,在收益方面,产品发展的主流趋势基本是:追求收益场景——收益产品——收益聚合。

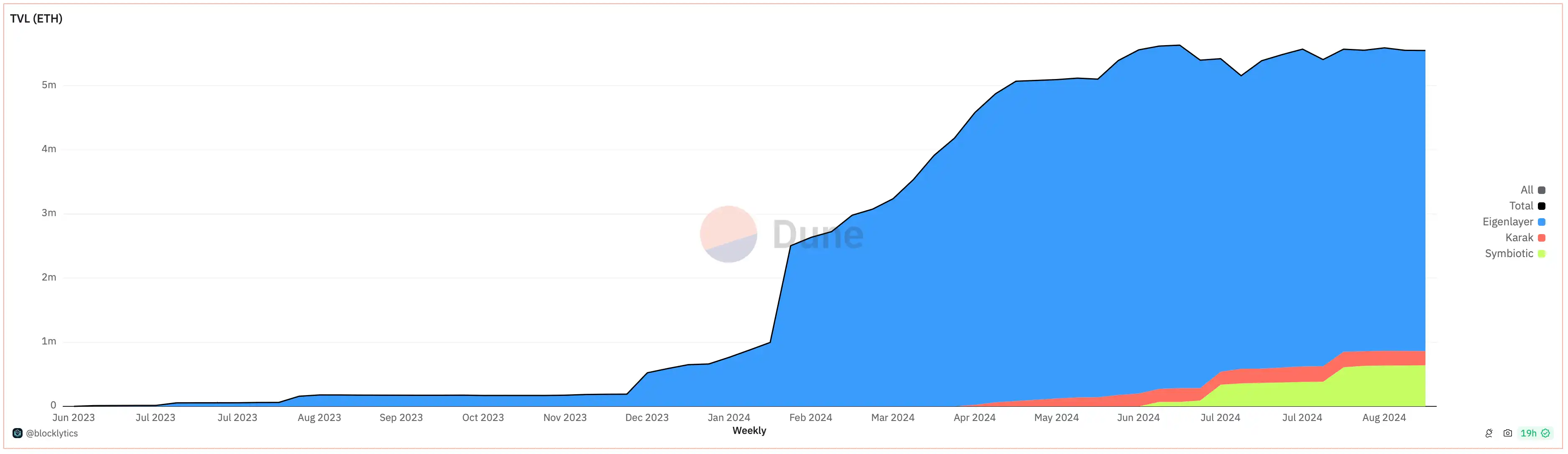

EigenLayer 和 Pendle 两个重要的「点火者」,前者提供了收益来源和渠道,并催生出各类 LRT 协议,这些协议与不同 L2 项目进行 TVL 合作,为 ETH 质押者产生更多收益。而 Pendle 则提供了收益市场,增进资本效率。同时期,资本收益策略的复杂逐渐提升,用户门槛也随之变高,进一步催生出 Gain power by Kelp 这样的收益聚合类资产产品。

以太坊再质押 TVL 增长

这一切在上半年牛市期间,为创新乏力的以太坊生态提供了足够的增长燃料,ETH 价格也一路从 2500 美元涨至 4000 美元。但在 Eigen 官宣空投后,AVS 的发展并没有跟上市场预期,收益承诺被打破,整个以太坊生态随之陷入巨大困境。

与此同时,其他 L1 公链仍然在尝试再质押的收益创造路径,这其中甚至包括比特币。但通过共享安全创造新收益的故事逻辑在模块化叙事以及 L2 营收表现强劲的背景下,愈发讲不清楚。ETH 再质押叙事的阶段性失败,对所有既希望于再质押业务的 L1 代币都是当头一棒。另一方面,Solana 生态的二次崛起又在告诉大家:每条公链都需要找到有自身特色的价值及场景支撑。

「BNB 特色主义再质押」

BNB 的问题

2021 年加密大牛市期间,Alt L1 公链叙事成为最大赢家之一,新公链三剑客「Solunavax」以及 EVM 生态的 BSC 和 Fantom 等均被视为「以太坊杀手」的有力竞争者。但经过一轮大浪淘沙,仍留在牌桌上的新公链叙事玩家已寥寥无几。从市值上看,如今抬得出手的,恐怕只剩 Solana 和 BNB 了。

但当我们试图去解释这些公链幸存者的价值来源时,又总会在 BNB 这个案例上遇到各种「矛盾点」。从市值上面讲,BNB 是新公链里的 No.1,甚至盖过了势头强劲的 SOL;从 TVL 数据讲,BNB Chain 排名前三,绝对的资源富有型生态;但在用户认知心理上讲,BNB Chain 似乎更像是一个「附属产品」。

大多数 L1 原生代币是为公链而生,但 BNB 并非如此,它一直被视为 Binance 家族的指数性资产,其价值同时来源于生态内的多条业务线,主要包括 Binance 交易平台和 BNB Chain。如果一定要类比,BNB 更像美股的$COIN(Coinbase 与 Base L2 业务),而非加密市场里的 ETH、SOL 或者 AVAX。

这种极具特色的价值结构让 BNB 成为加密资产中独一类的存在,但同时也为 BNB Chain 的发展制造了一些瓶颈。

公链的生态繁荣往往与自身 L1 代币的强劲表现脱不开关系,以太坊、Solana 皆是如此。有意思的是,尽管 BNB 从市值上讲跻身公链三巨头行列,但其生态发展的声量却远不如前两者,BNB 的价格涨跌与 BNB Chain 的生态状况总像是「隔了一层关系」。

这似乎是一个流动性问题。谈到 BNB,有人会想到 BNB Chain,但更多的人还是在想 Binance,BNB 持有者的共识和预期似乎并非来自 BNB Chain 生态本身,而是 Binance 的市占率以及 Launchpool 收益。这使得大量 BNB 因为追求资产收益滞留在了 Binance 平台里,没有足够的动力去反哺和带动 BNB Chain 生态的发展。

另一方面,尽管 BNB Chain 生态从各项数据指标上看都很过硬,但对于 BNB 持有者来说,一面是 Binance Launchpool、一面是种类繁多的链上协议,充分管理和发挥 BNB 收益潜力也成了一件比较复杂的工作。

入场 BNB.xyz

BNB.xyz 的出现解决了这一问题:让 BNB 持有者以更简单的方式收获更大的收益,更重要的,让更多平台内的 BNB 资产参与到 BNB Chain 的发展中来。

BNB.xyz 将自己描述为一个全面的链上质押平台,针对 CeFi BNB(即 Binance 平台内的 BNB 持有者)和 DeFi BNB(即 BNB Chain 上的 BNB 持有者)用户设计,提供一套无缝的多合一收益聚合方案,以最大限度地提高 BNB 的效用及收益回报。

目前来看,BNB.xyz 主要包括 BNB 质押和 DeFi BNB 两个主要解决方案,前者向 BNB 持有者,尤其是平台内持有者提供各类质押收益策略,帮助其在不同的生态协议间最大化资产收益,后者则为链上 BNB 提供 Binance 平台的 Launchpool、Mega Drop 等收益敞口。BNB.xyz 相当于整合了各种链上 DeFi 和平台质押机会,以满足不同用户的需求和风险偏好。

进入,BNB.xyz 官网,就能看到一个简单的收益看版,实时更新汇总当前 BNB 生态的收益产品数据,用户可以在一个站内完成清晰的策略比较和选择。

仅从这些信息上看,BNB.xyz 似乎只是一个普通甚至有些简陋的收益聚合产品,但与大多数生态的收益解决方案比较后,你就会发现 BNB.xyz 向加密市场展示的 BNB Chain 生态独有「收益王牌」。

仔细想,当前的链上收益协议或资产,有几个可以直接获得机构级收益敞口呢?

在 2023 年熊市期间,「美债收益上链」推动了 RWA 叙事的兴起,MKR 成了大赢家。通过国库资金购买美债,Maker 让 DAI 持有者获得了除链上借贷之外的无风险收益。仅凭这一条,就让 MakerDAO 成为了本轮周期最先复苏且持续活跃的老牌 DeFi 协议。

而除了美债收益,Binance 的 Launchpool 同样是不少加密大户们的重要收益来源。BNB.xyz 推出后,Launchpool 等产品不再仅是平台内 BNB 的收益赋能,而是成为了 BNB Chain 的收益敞口,这对整个生态的流动性和活跃度都是一剂强心针。

这意味着 BNB 过去的「共识割裂」正在逐渐弥合。过去,Binance 站内和 BNB Chain 链上的 BNB 通过不同的渠道和方式创造收益,服务两个不同的群体,BNB 生态流动性在这种收益结构下被隐性割裂,链上生态发展难以搭乘 Binance 的便车。

但在 BNB.xyz 后,Binance 站内和链上 BNB 将获得同样的收益敞口,用户为追求收益最大化逐渐推动 BNB 应用场景的合并,最终流动性反哺 BNB Chain 链上生态。

作为 BNB.xyz 的主要贡献者之一,BNB Chain 龙头 LSD 协议 ListaDAO 成为生态内最先承接收益和流动性赋能的协议。根据 ListaDAO 官网,持有 slisBNB 的用户将有资格参加 Binance 未来的 Launchpools 快照,在保持流动性的同时增加收益潜力。

根据 ListaDAO 官网,slisBNB(ListaDAO 流动性质押代币)在综合 Binance Launchpool、BNB Chain 原生质押收益以及第三季星尘激励后的年化收益超过了 33%,其中超过九成是来源于 Launchpool 的收益累计。横向对比所有主流 L1 公链代币,原生流动性质押年化收益能超过 20% 的,如今仅有 BNB 一家。

当然,除了 ListaDAO 之外,BNB.xyz 会在未来对更广泛的 BNB 生态进行集成和整合,以为 BNB 持有者探索多样化的收益选择,例如在 PancakeSwap 和 Venus 等协议流动性池中提供单边质押、利用 BNB 或 slisBNB 等作为借贷抵押品,以及获得新协议空投的快照资格等。BNB.xyz 作为聚合服务商,则会基于 Binance 的战略决策,以高合法性和可靠性标准对集成项目进行全面的尽职调查面和风险分类及评估。

另一方面,从收益来源及结构的维度上看,向链上流动性质押代币共享 Launchpools 收益敞口的转变让 BNB 生态形成了独具自身风格的「BNB 特色主义再质押」。

在 ETH 和以太坊生态的案例中,以太坊通过 EigenLayer 向未来的各 AVS 链「出售」网络安全性以换取 AVS 空投的方式来创造收益,并利用流动性质押和再质押两层产品叠加中间收益和玩法。这一套娃模式在年初市场上行期间表现不凡,也吸引了不少公链生态相继效仿,然而整条收益链路严重依赖 EigenLayer 的发展状况,这也是在 Eigen 后劲不足的情况下,以太坊再次陷入收益和场景危机的主要原因——再质押尚无法证明收益的可持续性。

相比之下,Binance Launchpools 等已是经过时间和市场验证的可靠收益产品,通过 ListaDAO 和 BNB.xyz,BNB 生态通过 Binance 收益产品的定期空投创造收益,并利用流动性质押叠加额外的链上收益。这使得 BNB 在作为与 ETH 同生态位的 L1 原生代币时有了比再质押更加可靠和持续的收益模型。从公链生态发展的角度讲,这绝对是 BNB Chain 未来的一张王炸。

L1 代币大试炼,才刚开始

L1 代币脆弱的价值捕获链路一直是很多公链团队挥之不去的阴影,仅在 2021 至 2022 年一轮周期里,就有两大天王级项目先后倒在这个问题上。Polkadot 因为高成本低效率的卡槽拍卖机制,导致大量开发者和项目流失,最终生态失去活力,DOT 的使用场景及需求也随之减少;Cosmos 则推崇兼容并包的多链宇宙路径,但尽管 CosmosSDK 得到行业大规模采用,以 Cosmos Hub 为中心的理念却因 SDK 链过多的自主权而难以捕获价值,如今渐渐退出舞台中心。

许多人没想到,在共享安全这条路上,以太坊竟成为现阶段走得最远的那个。在经历了 2017 年的应用大爆发和 2021 年的新公链危机后,以太坊的价值模型逐渐从 To C 的「世界计算机」转型为 To B 的「区块制造商」,希望凭借自身网络的安全性,为以太坊的区块创造更高的企业级需求和价值,Eigen Layer 便是一个典型案例。然而网络 DA 成本的不断下降却在削减这一叙事的发展势头,同时,Solana 的涅槃又让以太坊生态产生了「应用焦虑」,整个生态陷入「To be or not to be」的徘徊。

相较之下,Solana 的发展更具一家初创公司的风格,就目前来讲,Solana 并不关心 SOL 本身的价值捕获,而是大量堆叠应用场景、吸引用户和流量,通过 meme 赌场变向实现其「链上纳斯达克」的远景。Solana 的核心价值逻辑似乎在于:当生态有足够多的应用场景和足够强的网络效应时,SOL 本身的价值捕获将来自用户参与生态所需要的平均持仓。就表现效果及可持续性而言,这种间接的价值模型的确奏效了。

如上文提到的,在本轮周期以及之后的几年中,公链发展的一大重要逻辑,就是找到适合自己的价值模型,并围绕它构建生态护城河。随着 BNB.xyz 的推出,BNB Chain 也为自己找到了一套独特的价值模型,通过整合 Binance 平台的流动性及收益渠道,BNB Chain 似乎打开了生态发展的新局面,对于 BNB 持有者来说,这也再次印证了一姐的那句话:「为 BNB Holder 打工」。